Estados Unidos se encuentra en un proceso de gran crecimiento en la producción de biocombustibles, para cumplimentar los mandatos de la Agencia de Protección Ambiental de Estados Unidos (EPA). En este marco, se destaca el gran impulso en la producción de Aceite Vegetal Hidrotratado (HVO, por sus siglas en inglés) que es un diésel renovable. Se están realizando importantes adaptaciones de grandes refinerías de petróleo para convertirlas en plantas de elaboración de HVO con aceite de soja y nuevas plantas que se están proyectando para los próximos años.

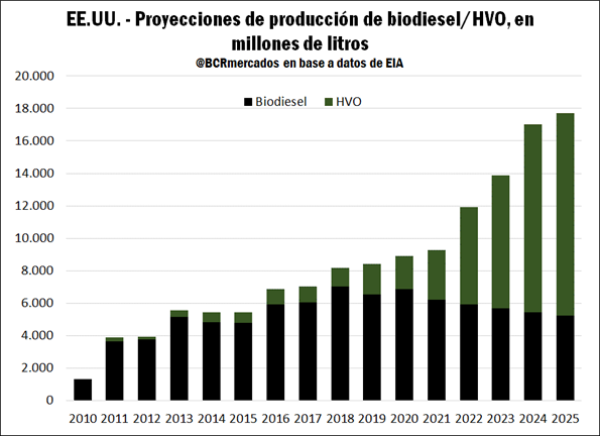

Según la EIA de Estados Unidos, se prevé un gran crecimiento de la producción de HVO para los próximos años que superará rápidamente la producción de biodiesel tradicional. Para este último caso, se plantea un escenario de merma productiva, aunque también se tiene otra proyección donde la producción podría mantenerse entre estable y al alza. Es decir, parece que el panorama no es muy claro para el biodiesel, en cambio, para el HVO se proyecta un crecimiento significativo en el muy corto plazo, lo cual está transformando a la industria en Estados Unidos.

En cuanto al avance del año 2023, entre enero y agosto se utilizaron 9,33 Mt de aceites para la producción de biodiesel/HVO en Estados Unidos, un aumento de 2,3 Mt o 32% respecto a igual período del año pasado. Según Oil World, Estados Unidos tendrá una producción de 13 Mt de biodiesel/HVO en 2023, 3 Mt por encima de 2022. Respecto a 2019, es un incremento en la producción de casi 50% y tal como se mostró en el gráfico anterior, es una tendencia que continuará los próximos años.

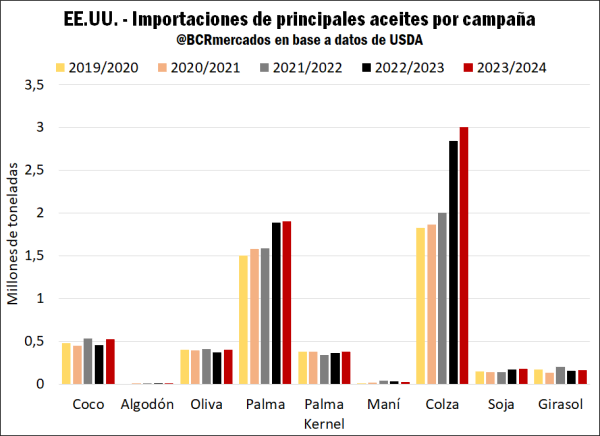

Ahora bien, al analizar los insumos utilizados para la producción de biodiesel – incluyendo HVO – entre enero y agosto de 2023, el aceite de soja es el principal producto utilizado con una participación del 41% en lo que va de 2023 y estable respecto al 44% de 2022 para igual período. En términos relativos, el producto que más creció como insumo para la producción de biodiesel es el aceite de colza pasando de 0,38 Mt en 2022 hasta 1 Mt en 2023. Su participación relativa como insumo para la industria de biocombustibles se duplicó pasando del 5% en 2022 hasta 11% en 2023 para los meses bajo análisis. Al mismo tiempo, sigue creciendo la utilización del aceite usado para la producción de biodiesel/HVO, siendo el segundo insumo más utilizado con 2,16 Mt entre enero y agosto de 2023, un incremento interanual de 30%. En general, crece el uso de todos los aceites, pero el dato clave es que no alcanza con el incremento de la producción de aceite de soja a nivel doméstico para abastecer el ritmo de crecimiento en la producción de biodiesel/HVO en Estados Unidos.

¿Cuál es el impacto en precios de la mayor demanda de aceite en Estados Unidos?

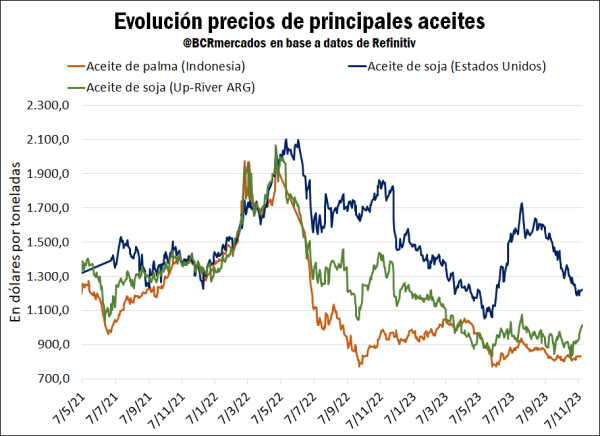

Estados Unidos abastece su industria de biodiesel principalmente con su producción local de aceite de soja sumado la oferta local de otros derivados y las importaciones de aceites. Desde mayo de 2022, los precios FOB del aceite de soja en Estados Unidos se desacoplaron de Argentina y Brasil, dos jugadores clave en el mercado exportador de este producto. Previo al inicio de la campaña 2023/24 de soja en Estados Unidos el mes de septiembre de 2023, los precios FOB del aceite se dispararon debido a los escasos stocks de soja en Estados Unidos para procesar en conjunción con una alta demanda doméstica que llevó los stocks de aceite a niveles muy bajos. Tras el inicio de la campaña, el nivel de oferta de soja se normalizó y los precios comenzaron a bajar. A ello se le agrega importaciones muy altas los últimos meses de aceites vegetales, entre ellos, aceite de cocina usado y de colza.

No obstante, si bien los precios FOB del aceite de soja están cayendo en Estados Unidos, siguen siendo valores altos que lo dejan prácticamente fuera del mercado exportador. Siguiendo datos al 2 de noviembre, Estados Unidos tiene compromisos de exportación 2023/24 por solo 25.000 toneladas de aceite de soja, mientras que el promedio de los últimos 5 años para esta época alcanza 195.000 toneladas. Para la campaña 2023/24, el USDA proyecta exportaciones por 160.000 toneladas, el tonelaje más bajo desde 1964/65.

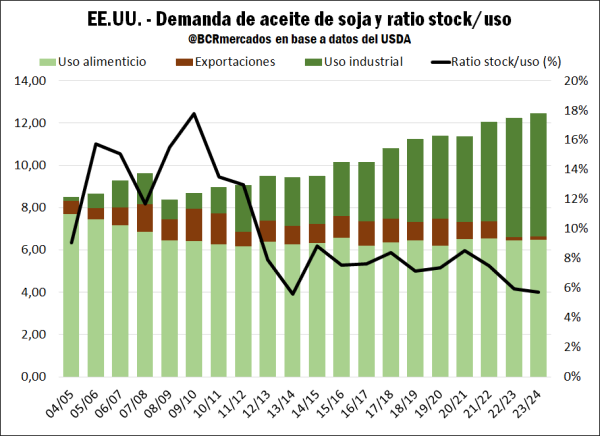

En el siguiente gráfico, se observa la evolución en las fuentes de demanda del aceite de soja de Estados Unidos, lo cual explica la dinámica actual de este mercado. El uso alimenticio se mantiene muy estable, mientras que está creciendo con fuerza el uso industrial para biocombustibles, lo cual quitó espacio a las exportaciones que pasaron a ser prácticamente nulas desde la campaña 2021/22 cuando subieron los precios del aceite de soja en Estados Unidos.

Por último, en perspectiva del mercado argentino, la fuerte caída en las exportaciones de aceite de soja de Estados Unidos consolida las posibilidades comerciales de Argentina a nivel mundial. Al mismo tiempo, que dicho país incremente las importaciones de otros aceites para abastecer su industria de biocombustibles también es un factor positivo para nuestro mercado exportador. La razón es que esto morigera parcialmente la necesidad de aumentar más rápidamente el crush de soja estadounidense – que tiene bajo contenido de aceite y alto porcentaje de harina – lo cual generaría una gran oferta de harina con posibilidad de presionar el mercado externo y la competencia con el principal producto que exporta Argentina actualmente.

Fuente: Bruno Ferrari – Julio Calzada