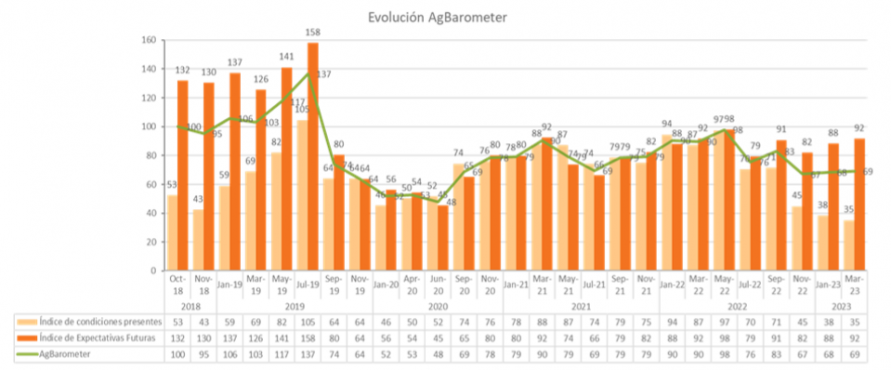

Se mantiene entre los más bajos de su historia y sin mayores cambios con relación a la medición del mes de enero pasado.

El impacto importante lo registra el Índice de Condiciones Presentes si se compara la situación actual con respecto a marzo de 2022: el 83% de los productores manifiestan que su situación financiera es peor que la de un año atrás. Con respecto a la oportunidad para realizar inversiones, también es de los registros más bajos de la serie ya que un 76 % de los productores manifiestan que no es un buen momento para invertir.

La confianza de los productores argentinos alcanzó un valor de 68 puntos y mantiene la tendencia a la baja, que se registra desde mayo 2022. La caída más importante se da en el Índice de Condiciones Presentes, cuyo valor de 35 es el más bajo de toda la serie (que comenzó a registrarse en octubre2018), y si se lo compara en términos interanuales con marzo 2023 (92) la caída es del 60%.

La situación financiera actual, que registra 22 puntos, comparada con la del año anterior (73) implica una caída del 69% y también se ubica como la más baja de toda la historia. «El impacto en este caso lo marca, sin ninguna duda, el fracaso de la cosecha de trigo 2022/3 y los recortes que se están dando todos los meses a los rendimientos de maíz y soja», analiza Carlos Steiger, investigador del Centro de Agronegocios y Alimentos de la Universidad Austral.

El informe destaca, por otra parte, que el 76% de los productores piensan que no es un buen momento para realizar inversiones, número que contrasta con el optimismo reinante en marzo 2022 cuando los productores manifestaron un optimismo que, luego, se tradujo en una importante compra de maquinarias, equipos y otras inversiones hasta mediados de ese año.

El Índice de la Situación Financiera de los productores alcanzó valores mínimos en toda la serie con una gran caída interanual, ya que un 83% de los productores manifiestan estar financieramente peor que el año pasado.

Pero el AgBarometer Austral sí se registra una leve mejoría y es en el Índice de Expectativas Futuras. Con ella se acentúa la divergencia entre este índice (93 puntos) y el de la Situación Presente (35). «Un 30% de los productores piensa que su situación será mejor que la actual porque estiman que la situación climática será mejor con niveles de precios razonables en función del comportamiento de los mercados internacionales», indica el informe.

Sin embargo, un 95% manifiesta un marcado pesimismo fundamentado en el total descontrol de las variables macroeconómicas y en la ausencia de propuestas concretas hacia el sector de todos los actores políticos: «Los productores son muy pesimistas con relación a la situación del sector agropecuario en los próximos 12 meses, no tanto por las relaciones insumo/producto, sino más bien por el desajuste de las variables macroeconómicas de la Argentina que siempre terminan jugando en contra del sector agropecuario a pesar de los parches del Dólar Soja 1, 2 y 3, que solo sirven para anticipar ingresos de divisas. De todos modos, la escasez de dólares va a ser inexorable en el 2023 y seguramente habrá renegociaciones con el FMI dada la imposibilidad de cumplir con las metas fijadas».

Respuestas a dos aspectos: Comercialización y situación financiera

¿Ha fijado precios para el maíz y soja 2022/23? Solamente un 6,5 % de los productores han fijado precio maíz 2022/23 y soja un 8% para la 2022/23.

Los niveles de comercialización son históricamente muy bajos debido a la incertidumbre de los rendimientos que, a medida que transcurre el tiempo, se bajan las estimaciones de las cosechas. También se esperaba el anuncio de un Dólar Soja 3 que finalmente ocurrió, pero en los primeros días de vigencia de la medida las ventas son menores a lo sucedido con los Dólar Soja 1 y Dólar Soja 2.

¿Los ingresos esperados van a ser suficientes para pagar los gastos de la campaña2022/23? Un 61% de los productores manifiesta que los ingresos esperados a la fecha no serán suficientes para cubrir los costos incurridos, y esto se refleja en que un 83% manifiesta que su situación financiera actual es peor que la de un año atrás.

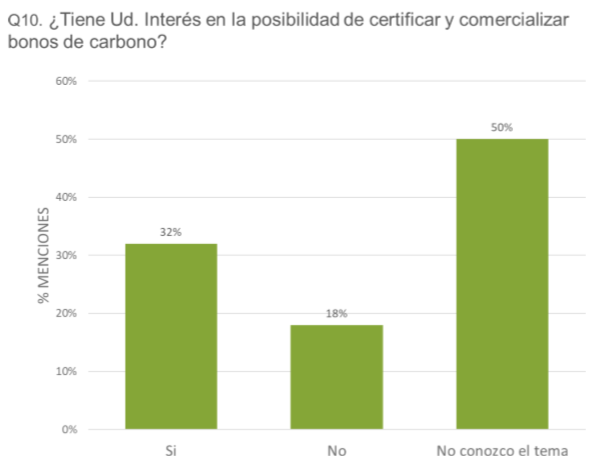

Certificación y comercialización de bonos de carbono

Esta edición, el AgBarometer Austral cuenta con un apartado especial sobre el interés de los productores en los mercados de carbono. La producción agropecuaria tiene un rol fundamental para la reducción de gases de efecto invernadero y el logro de los objetivos del Acuerdo de París. Es creciente la tendencia a que los productores puedan validar el secuestro de carbono en la agricultura y comercializarlo, generando una fuente adicional de ingresos. «No obstante, en el mercado argentino estas tendencias parecen ser aún incipientes y no contamos con demasiada información al respecto», indica el informe.

En ese sentido, se consultó a los productores respecto a su nivel de conocimiento respecto a la posibilidad de certificar y comercializar bonos de carbono. La mitad de los productores manifestó no tener conocimiento alguno sobre el tema. Un 32% manifestó tener interés en la posibilidad de operar bonos de carbono, en tantoqueun18% indicó no interesarle.

Se profundizó luego con consultas a ese 32% que manifestó interés en el tema (una base total de 123 productores), respecto a la factibilidad concreta de certificar bonos: solo un15% lo ve factible en el corto plazo, la amplia mayoría (72%) sólo lo ve factible en un mediano plazo.

Finalmente, se indagó respecto a si, quienes manifestaron estar interesados, han tenido algún acercamiento concreto con alguna empresa certificadora para implementar estas operaciones: el 75% manifestó no haber tenido ningún contacto en concreto, indicando que todavía queda largo camino por recorrer en torno a la validación de captura de carbono y prácticas sostenibles en la agricultura.