Pronóstico del tiempo para las actividades agropecuarias:

Continuar leyendo «Pronóstico del tiempo para el 28 y 29 de diciembre»

Información actualizada del campo bonaerense

Continuar leyendo «Pronóstico del tiempo para el 28 y 29 de diciembre»

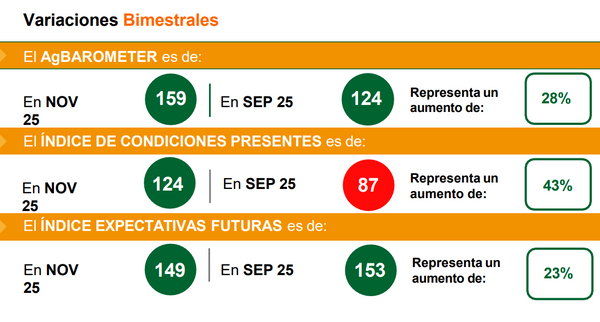

El índice de confianza de la Universidad Austral reflejó el nivel de confianza más alto de los últimos cinco años; las expectativas para 2026 son altas

El campo vive el momento de mejor ánimo desde 2019. Parte de esta realidad se debe al gobierno de Javier Milei, la buena producción, entre otros motivos.

La Universidad Austral publicó el índice de confianza del productor, que fue de 159 puntos. De esta manera, el ánimo del sector agropecuario está en un récord histórico. La medición subió un 28 % respecto a septiembre.

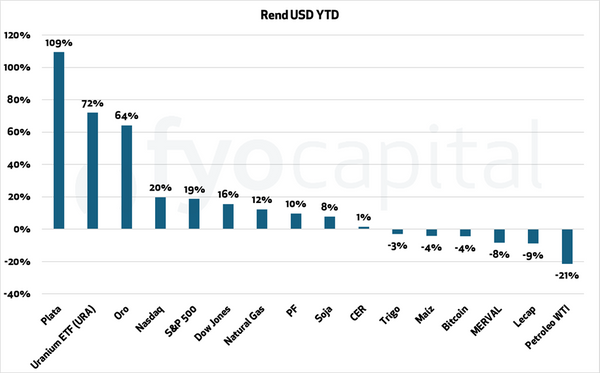

Cómo rindieron las inversiones más elegidas del año —dólar, tasa en pesos, acciones, commodities y cripto— y qué estrategias lograron ganarle a la inflación, la devaluación y los vaivenes del mercado

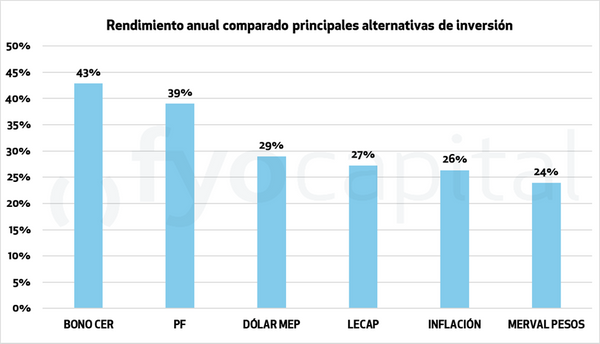

Durante 2024, las inversiones en instrumentos de tasa fija en pesos fueron claras ganadoras con respecto a mantenerse en dólares, con los primeros rindiendo en torno al 50% TNA y la cotización de la divisa subiendo sólo 18%. Ante la incertidumbre que tenía el mercado con respecto a la gestión del nuevo gobierno a principios de 2024, parecía bastante arriesgado ir a la tasa en pesos, por más alta que fuese, por el miedo a una devaluación. Esto no terminó pasando y quienes arriesgaron, ganaron.

Para comienzos de este año el panorama era otro: un dólar más tranquilo, tasas más bajas y estables, acciones y bonos en pleno rally. Sin embargo, la decisión entre tasa fija o dólar otra vez no estaba tan clara.

Quien optó hacer tasa en pesos comprando una letra capitalizable del tesoro en la primera rueda del año (tomando como parámetro el bono T13F6), tendría hoy un rendimiento del 27,3 % directo. Si en lugar de eso, hubiera comprado dólares, y hoy los hubiese vendido, el rendimiento hasta hoy hubiera sido de un 29 %.

Es decir, en 2025, la estrategia de hacer carry trade con Lecaps dio como resultado 1,68% de pérdida en moneda dura. Si tenemos en cuenta que a estos dólares se los hubiera podido invertir en un instrumento en dólares de bajo riesgo como una obligación negociable, que rindieron aproximadamente 5%, la pérdida asciende a 6,68 %.

Las otras opciones que surgen a la hora de comprar rendimientos son el plazo fijo, y los activos cubiertos contra la inflación, los cuales tuvieron rendimientos desde inicio de año hasta hoy del 39 % y 42,9 % respectivamente. Ambos estuvieron por encima de las dos opciones anteriores. Por su parte, la inflación efectiva acumulada en lo que va del año es del 26,3 %.

En síntesis, tanto el plazo fijo y como los bonos CER fueron una muy buena opción como cobertura ante la inflación y la devaluación, superándolas por más de 10 puntos. Las Lecaps apenas superaron a la inflación y no lograron alcanzar a la devaluación por 1,6 pp.

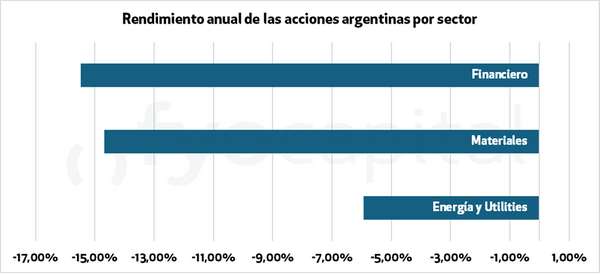

Desde la primera rueda del año hasta hoy, el índice Merval tuvo un rendimiento negativo de 4,8 % medido en dólares. Un análisis más en detalle de los movimientos durante este período nos permite ver que el índice tocó un máximo anual (y de la gestión de Milei) el 7 de enero en US$ 2435, desde donde empezó a corregir casi sin parar hasta el 19 de septiembre que tocó los US$ 1064.

Desde allí, a partir de las elecciones de octubre, tuvo lugar un fuerte rebote hasta llegar a los US$ 2040 actuales. A lo largo de este recorrido, cada sector tuvo un resultado diferente, asimismo las acciones dentro de cada sector.

El sector con mejor performance fue el de energía y utilidades que en promedio tuvo una caída del -5,93% YTD, siendo Central Puerto y Transener las acciones de mayor rendimiento con 17,81% y 18,38%, respectivamente, y Edenor y Metrogas las de peor rendimiento con pérdidas de 30,61% y 28,29%.

Este sector es uno de los que mejoró más sus proyecciones de crecimiento durante 2025 gracias a los acuerdos que se concretaron sobre explotaciones que multiplicaran la extracción a largo plazo. Por otro lado, las elecciones que llevaron a Milei a la presidencia y las de medio término, también fueron factores que afectaron muy positivamente a este sector.

Como contrapeso a este factor actuó el comportamiento del precio del petróleo, que cayó 21% desde que comenzó el año. Los mencionados factores en conjunto dieron como resultado que estos activos actualmente se encuentren en precios muy por encima de los del año 2023, pero todavía por debajo de los máximos alcanzados a inicios del presente año.

El sector financiero y bancario, luego de un 2024 de rendimientos muy altos en general, tuvo un 2025 con rendimientos más dispares. Desde comienzos de año, los activos del sector comenzaron una fuerte corrección desde los máximos alcanzados, motivado por dudas acerca de la continuidad del rumbo económico, tasas más bajas que el año pasado y balances que no alcanzaron las expectativas; que comenzó a revertirse desde la fuerte victoria del oficialismo en las elecciones de octubre.

A fecha de hoy, el rendimiento promedio acumulado del año de este sector es una caída en dólares del 15,47%, cotizando todas sus acciones por debajo de su precio a comienzos del año.

El tercer sector importante es el de materiales, el cual tuvo un comportamiento un poco más volátil, llegando a la actualidad con un rendimiento acumulado en dólares en el año de -14,68%. Dentro de este grupo sólo Loma Negra logró superar su cotización de principio de año (4,35%), ya que Holcim, Aluar y Ternium terminaron todas con rendimientos negativos (-21,55, -5,26% y 36,27%, respectivamente).

Dentro de los factores que afectaron estas cotizaciones, destacamos principalmente la disminución de la obra pública, como negativo y el aumento más reciente del crédito como positivo.

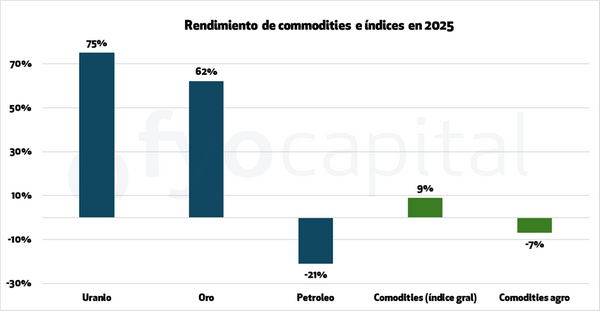

Uno de los grandes ganadores de 2025 fue el oro, que acumuló un rendimiento del 62 %, impulsado por el hecho de que este activo se volvió el refugio de valor, quitándole ese puesto a los bonos del Tesoro de EE.UU. Esto se debió a una mayor incertidumbre geopolítica global, expectativas de reducciones de tasas de la Reserva Federal y un dólar más débil.

Esto se suma a una «desdolarización” de las reservas por parte de los bancos centrales y una demanda robusta que generó fuertes flujos de dólares hacia los ETF que tienen posiciones en oro físico. En etapas más tempranas del año la suba del oro fue paulatina, llegando al rango US$ 2.800/3.100 antes del gran impulso alcista que significó el Liberation Day norteamericano y el inicio de la guerra comercial.

La evolución del oro, durante el año, también estuvo marcada por episodios de alta volatilidad: récords sucesivos en 2025 estuvieron acompañados por caídas pronunciadas en momentos de fortalecimiento del dólar o noticias de acercamientos entre potencias económicas, amplificando el carácter contracíclico del metal. Los precios tocaron máximos históricos en octubre de 2025 por encima de los US$ 4.380 por onza, marcando récords nominales.

La misma lógica fue la que llevó a la plata a duplicar su precio, sumado al hecho de que este metal precioso no había subido tanto como el oro en 2024, con lo cual su sobreperformance también se explica por este catch-up.

Evaluamos el desempeño del Uranio a través del ETF URA, que representa una canasta de compañías ligadas al mercado del uranio y la energía nuclear. Es otro de los instrumentos que ha tenido una performance excepcional en 2025, con un rendimiento acumulado YTD que supera el 70%, situándose entre los activos de materias primas más destacados del año.

El URA tocó mínimos alrededor de US$ 19,5 a comienzos de 2025, tras consolidar alzas del año anterior, y posteriormente experimentó un rally sostenido que llevó al activo a máximos por encima de los US$ 60,5 a finales de 2025, niveles no vistos en varios años. Este patrón de recuperación y expansión de precios fue acompañado por un notable incremento en el interés de inversores institucionales y minoristas por el sector nuclear y sus compañías proveedoras de uranio, reactores y servicios asociados.

El impulso detrás de este comportamiento se explica por varios drivers estructurales y cíclicos del mercado energético. Primero, frente a los posibles cuellos de botella en términos de generación de energía para alimentar los sistemas vinculados a inteligencia artificial, la opción de la energía nuclear reflotó fuertemente y fue revalorizada por el gobierno de EE.UU., quien espera gestionar 13 nuevas centrales nucleares. En este sentido, el uranio fue un trade adyacente al “ia trade”.

En segundo lugar, la revalorización de la energía nuclear como componente crítico de la transición energética y de reemplazo de la generación de energía mediante carbón y gas, mientras que el resto de las energías renovables como la eólica y la solar todavía no ofrecen el volumen y estabilidad necesarios. A raíz de esto varios países han anunciado extensiones de vida útil de centrales existentes o proyectos de nuevos reactores (Argentina, Japón, Francia, Suecia, EEUU).

Además, los inventarios globales de uranio permanecen en niveles históricos relativamente bajos, en parte por años de subinversión en exploración y producción después de ciclos bajistas previos y gobiernos ideológicamente contrarios a este tipo de energía, creando una narrativa de escasez de suministro frente a una demanda estructural creciente, catapultando el activo a la vanguardia de los commodities energéticos en 2025.

Uno de los grandes perdedores de este año fue sin dudas el petróleo. En lo que va del año, el precio del primer contrato del barril de crudo WTI cayó un 21% desde los US$ 71 hasta los 56,3 de hoy, reflejando un año de alta volatilidad y movimientos erráticos. El crudo alcanzó un máximo anual en la zona de US$ 81 por barril durante el primer trimestre, impulsado por tensiones geopolíticas en Medio Oriente y expectativas de una demanda global más firme, mientras que el mínimo del año se registró en torno a US$ 54,7 en momentos en que el mercado comenzó a internalizar una desaceleración del crecimiento global y un exceso de oferta con los países de la OPEP+ aumentando su producción.

Los principales drivers de estos movimientos estuvieron ligados a una combinación de factores de oferta, demanda y macroeconomía. Por el lado de la oferta, los recortes de producción de la OPEP+ funcionaron como un piso para los precios, aunque su efectividad fue limitada por el crecimiento de la producción de shale oil en Estados Unidos (el “drill baby drill” de Trump se concretó) y por el cumplimiento dispar de las cuotas entre los países miembros. En especial se destaca que el Príncipe heredero Mohammed bin Salman le prometió a Trump no reducir su producción (y cumplió).

En cuanto a la demanda, el mercado osciló entre expectativas de mayor consumo energético vinculadas a un soft landing de la economía estadounidense y temores de enfriamiento de la actividad en China y Europa, que actuaron como techo para el precio. En conjunto, el comportamiento del WTI durante el año refleja un mercado que sigue sensible a shocks y acuerdo que alteren los marcos geopolíticos, pero que enfrenta claras dificultades para encontrar pisos mientras persistan dudas sobre la solidez del crecimiento global y la dinámica futura de la demanda energética, al tiempo que desde los Estados Unidos hay una clara presión por seguir llevando los precios a la baja.

nses en récords históricos

nses en récords históricosLos principales índices estadounidenses muestran una dinámica claramente positiva en dólares, aunque con diferencias marcadas a partir de sus diferentes composiciones. El S&P 500 acumula una suba YTD de 18,7%, impulsado principalmente por el peso creciente de las grandes compañías tecnológicas y de inteligencia artificial, mientras que el Nasdaq exhibe una performance superior con 19,8%, dado su mayor sesgo hacia empresas de crecimiento, semiconductores y software.

El que estuvo más rezagado fue el Dow Jones con 16,2%, que un avance más moderado, consistente con su perfil más de industria pesada. En términos de recorrido anual, los tres índices registraron mínimos relativos durante episodios de tensión tanto política como en el mercado de tasas, haciendo piso con un –17,6% el 16 de abril, en pleno retorno de la guerra comercial. Posteriormente todos recuperaron el terreno hasta nuevos máximos históricos, especialmente el S&P 500 y el Nasdaq, actuando como combustible las ganancias de empresas vinculadas a la inteligencia artificial y la expectativa de un aterrizaje suave de la economía estadounidense.

El Nasdaq fue el principal beneficiado por la narrativa de inteligencia artificial, con fuertes subas en compañías vinculadas a chips, data centers y servicios cloud, lo que generó una marcada concentración de retornos en pocas acciones de gran capitalización y la continuidad de las “7 Magníficas” (Alphabet, Amazon, Apple, Tesla, Meta Platforms, Microsoft, Nvidia).

En conjunto, el comportamiento de los índices estadounidenses sugiere que el mercado continúa descontando crecimiento moderado, inflación en descenso y una futura flexibilización monetaria, aunque con un sesgo cada vez más evidente hacia activos de alta calidad y compañías con capacidad de sostener márgenes en un entorno aún desafiante.

Otro de los activos más golpeados durante 2025 fue el Bitcoin, que llegó sin combustible al último trimestre. Este activo inició el año con un importante rally que lo llevó a 108 por BTC, luego una caída de 21% durante el segundo trimestre de este año en un contexto de mayor aversión al riesgo tras el Liberation Day y una toma de ganancias tras el rally previo. Pero posteriormente la cripto líder avanzó de manera muy volátil hacia nuevos máximos históricos en 125k por BTC. Este movimiento de casi 70% desde mínimos consolidó a Bitcoin como uno de los grandes ganadores del período, superando ampliamente el rendimiento de índices accionarios tradicionales y de varios commodities.

Sobre el tercer trimestre este activo revirtió su rally para quedar negativo en su rendimiento anual. Algunas de las causas que han llevado a una caída del 30% desde máximos han sido varias, y muchas de ellas vinculadas a la liquidez del sistema financiero internacional y a la continuidad del carry contra el yen japonés. Desde el Bank of Japan subiendo su tasa de interés, complementado con malos datos de inflación y empleo en EEUU, junto con mensajes desde la Reserva Federal poniendo en duda futuros recortes. Si a esto le agregamos rebalanceo de carteras de market makers y una gran cantidad de participantes fuertemente apalancados, tenemos los ingredientes finales para el desplome en el mercado cripto.

Economía y políticaRécord histórico: la actividad de la cadena agropecuaria creció un 3,5 %hace 3 días

Economía y políticaEl agro aporta cerca del 20% de la economía argentina y lidera el ingreso de dólareshace 5 días

Economía y políticaEuropa pospone el acuerdo comercial con el Mercosur tras las protestas de los productores en Bélgicahace 8 días

Economía y políticaEl campo tiene la presión impositiva más baja de los últimos 7 años por la reducción de retencioneshace 8 días

Economía y políticaMilei expone la “caja” de los municipios y pone la lupa sobre las tasas locales: presenta el mapa tributariohace 9 días

El campo y vos¿Tenés una historia para contarnos?Queremos conocerlaEscribinos

Un informe de Goldman Sachs encendió luces amarillas en el comercio internacional de granos. Según el banco de inversión, China —responsable de cerca del 60% del comercio global de soja— podría reducir sus importaciones de la oleaginosa en hasta dos tercios a lo largo de la próxima década.

La campaña de soja continúa avanzando a buen ritmo en todo el país, sostenida por un fuerte progreso de las labores y un escenario climático que, por el momento, acompaña el desarrollo del cultivo. Con reservas de humedad en niveles óptimos y una alta proporción de lotes en buen estado, la implantación transita una etapa clave con señales alentadoras.

El área será afectada por tormentas de variada intensidad, algunas localmente fuertes. Las mismas estarán acompañadas por frecuente actividad eléctrica, granizo ocasional, ráfagas de alrededor de 70 km/h y abundante caída de agua en cortos períodos.

Se prevén valores de precipitación acumulada entre 20 y 60 mm, que pueden ser superados en forma puntual.

La agroindustria argentina cerró noviembre de 2025 con un dato que no pasó desapercibido en el mercado: fue el mejor mes de exportaciones de los últimos diez años, tanto en volumen como en valor, en un contexto donde el ingreso de divisas sigue siendo una de las principales necesidades de la economía.

ALFIO SCELZI 2344 40-5977

El drama de las inundaciones en la cuenca del Río Salado, que afecta al noroeste y oeste de la provincia de Buenos Aires, volvió a quedar en el centro de la agenda agropecuaria. Esta vez, el foco está puesto en la confirmación oficial de que el Gobierno nacional efectivizó el envío de una parte de los fondos prometidos para asistir a los productores damnificados.

Los productores de maíz de Sinaloa encaran el cierre del actual ciclo agrícola con la expectativa puesta en 2026, confiando en que un repunte de los precios internacionales permita mejorar las condiciones de comercialización del grano y brindar mayor certidumbre a la actividad.

El cierre de 2025 deja definiciones macroeconómicas que el sector agropecuario de América Latina no puede ignorar. La evolución del dólar, las decisiones de política monetaria en Estados Unidos y los ajustes -o giros- de los bancos centrales regionales empiezan a delinear el tablero sobre el cual se moverán las exportaciones agroalimentarias en 2026.

Continuar leyendo «Dólar y tasas globales: señales clave para el agro latinoamericano rumbo a 2026»

A partir de enero de 2026, entrará en vigor en Suiza un nuevo paquete de regulaciones alimentarias que tendrá impacto en consumidores, agricultores, exportadores e importadores. Las modificaciones buscan armonizar la normativa suiza con la de la Unión Europea y evitar barreras comerciales indebidas, en un contexto de creciente integración regulatoria con el mercado comunitario.

La Empresa Brasileña de Investigación Agropecuaria (Embrapa) contará en 2026 con un presupuesto ampliado que permitirá reforzar las inversiones en investigación, desarrollo e innovación, con especial énfasis en la ganadería, uno de los sectores estratégicos de la agroindustria brasileña.

El informe semanal del Novillo Mercosur mostró una nueva corrección de valores en la región, con bajas generalizadas salvo en Paraguay. En Brasil, el novillo gordo se paga USD 3,87 por kilo carcasa, lo que implica una caída de ocho centavos de dólar respecto de la semana anterior. El descenso respondió a una baja del precio interno, potenciada además por la devaluación del real, un combo que mejora la competitividad exportadora brasileña. De hecho, las exportaciones continuaron a muy buen ritmo durante la tercera semana de diciembre y mantienen la proyección de cerrar el trimestre en torno a 315.000 a 320.000 toneladas, niveles récord para el país.

El Senado de la Nación se pone en marcha este viernes desde el mediodía con una sesión decisiva en la que el oficialismo buscará sancionar el Presupuesto 2026 y la ley de Inocencia Fiscal. Para el Gobierno, la aprobación es prioritaria porque le permite contar con una herramienta clave para el manejo de la deuda y enviar una señal de previsibilidad a los organismos internacionales. Para el sector agropecuario, en tanto, el debate funciona como un termómetro del marco macroeconómico en el que deberán tomarse decisiones productivas, financieras y comerciales en un contexto todavía atravesado por la presión impositiva, las retenciones y la persistente brecha cambiaria.