Ranking de provincias con mayor demanda de asistencia agropecuaria por desastres naturales

La Jefatura de Gabinete revela las provincias con mayor cantidad de productores que solicitaron asistencia debido a la sequía y los incendios. Además, se evalúa el impacto fiscal por la disminución en la recaudación.

En la última sesión informativa encabezada por el Jefe de Gabinete de la Nación, Agustín Rossi, en la Cámara de Diputados, se abordaron diversas preguntas relacionadas con los efectos de la sequía en la economía y la asistencia brindada por las autoridades. Entre las 1.254 preguntas presentadas, destacaron aquellas relacionadas con la cantidad de productores agropecuarios que solicitaron asistencia entre marzo y junio de 2023.

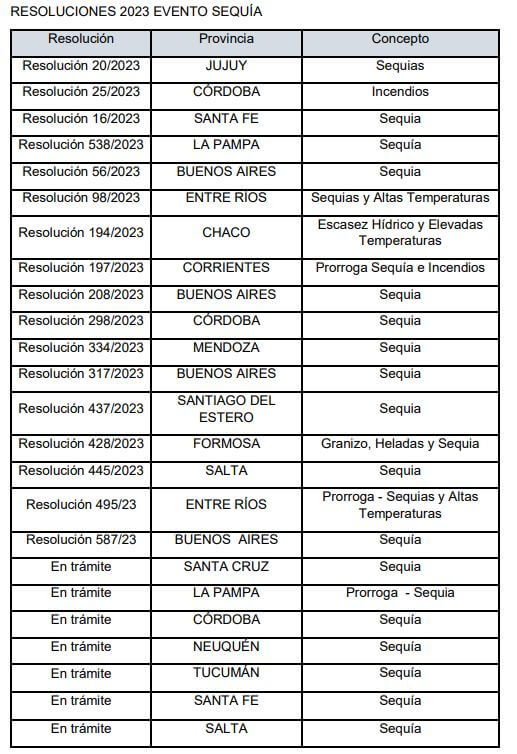

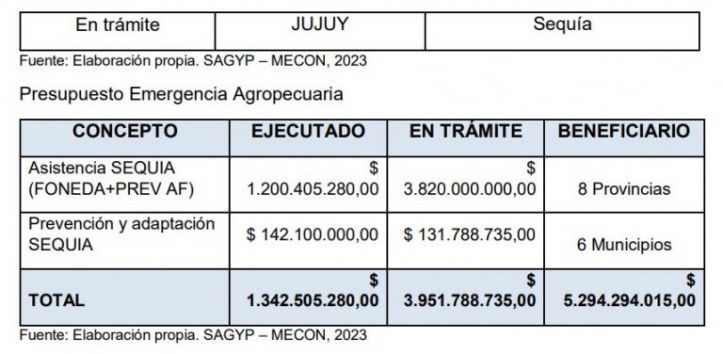

El equipo de Rossi proporcionó la información solicitada, aunque no se detallaron las actividades agropecuarias afectadas. Según la Ley de Presupuesto General de la Administración Nacional para el Ejercicio Fiscal 2023, se asignaron un total de $17.816.709.003 para el programa «Políticas para la gestión del Riesgo Agropecuario», que incluye componentes de apoyo a emergencias y el FONEDA. Estos fondos se rigen por la Ley 26.509 de Emergencia Agropecuaria.

Entre las medidas implementadas, se destacan el diferimiento y/o prórroga de las obligaciones impositivas, la suspensión y/o paralización de juicios de ejecución fiscal, y la deducción de los beneficios derivados de ventas forzosas de ganado en el balance impositivo del impuesto a las ganancias. Además, se establece que los productores en zonas de emergencia deben verse afectados al menos en un 50% en su producción o capacidad de producción, mientras que en zonas de desastre el porcentaje es del 80%.

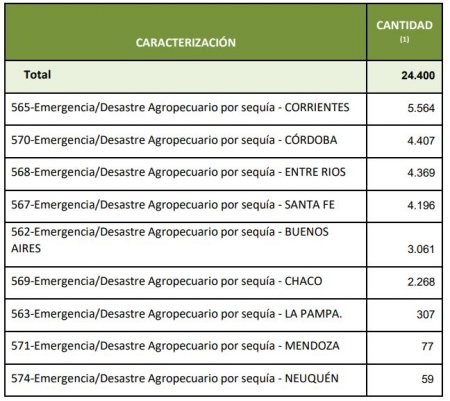

En cuanto al ranking de provincias, Corrientes encabeza la lista con un total de 24.400 productores asistidos durante el período mencionado. Le siguen Córdoba, Entre Ríos y Santa Fe.

Por otro lado, hubo preguntas relacionadas con la implementación de asistencias por efectos climáticos en actividades vinculadas al campo, como maquinistas, transportistas o contratistas. Según la Jefatura de Gabinete, para incluir a otros beneficiarios de la cadena productiva en el sistema de Emergencia Agropecuaria, sería necesario realizar un cambio en la legislación correspondiente.

En cuanto al impacto fiscal, se informa que las exportaciones totales del primer cuatrimestre del año se contrajeron un 21,3% debido a la sequía, lo que representa una disminución de $5.901 millones en comparación con el mismo período del año anterior. Esta caída se debe principalmente a la reducción en las ventas de trigo, maíz, aceites y harina de soja. Además, la escasez de granos en la cosecha gruesa llevó a un aumento en las importaciones de porotos de soja.

En términos fiscales, se registró un déficit primario de -$1.021.301 M en el primer cuatrimestre de 2023, debido a la menor recaudación asociada.

LISTA DE PROVINCIAS

El impacto de Messi en Inter de Miami: oportunidad de crecimiento para la industria argentina en Estados Unidos

La presencia de Lionel Messi en Inter de Miami abre nuevas perspectivas para la industria yerbatera argentina en el mercado estadounidense.

OSADAS, Misiones.- Hace diez días se anunció la incorporación de Lionel Messi al equipo Inter de Miami, lo que ha despertado gran expectativa en la industria yerbatera argentina. Este mercado, que históricamente ha sido difícil de conquistar, ahora ve en la presencia del reconocido futbolista argentino una oportunidad única para lograr un crecimiento significativo.

La llegada de Messi a la Major Soccer League ha generado diversos acuerdos comerciales que beneficiarán a la yerba mate argentina. Entre ellos, se destaca su participación en los ingresos generados por la transmisión de los partidos a través de AppleTV+, así como su asociación con Adidas como imagen de la camiseta del Inter de Miami. Además, se espera que Messi adquiera acciones del club una vez finalizada su carrera deportiva.

Con estas oportunidades en el horizonte, una delegación del Instituto Nacional de la Yerba Mate (INYM) y siete marcas representativas viajarán a Nueva York para participar en la feria Summer Fancy Food Show, un evento anual de gran relevancia en la Gran Manzana.

Entre las empresas participantes se encuentran Cachay, Rosamonte, CBSé, Kraus, Fidel, Cúrate Alma, Playadito, Hoja Verde y Andresito. El evento se llevará a cabo en el Centro Javitts de Manhattan y se espera que sea una plataforma para comenzar a desarrollar estrategias comerciales que aprovechen la influencia de Messi en Estados Unidos.

El INYM reconoce los desafíos económicos que implica la devaluación del peso argentino y busca establecer estrategias sustentables para promocionar la yerba mate en el mercado estadounidense. La presencia de Messi como un influencer gratuito brinda un impulso invaluable para la industria, ya que su figura generará un gran impacto y arrastre en la promoción del producto.

Silvio Leguía, experto en marketing y gerente comercial de Piporé, destaca el poder de los futbolistas, especialmente Messi, como aliados estratégicos para promover la yerba mate. La presencia de los deportistas consumiendo el producto transmite un mensaje de salud y bienestar, lo que puede influir en el consumo efectivo por parte de los aficionados.

Estados Unidos es un mercado consumista y altamente influenciable, lo que brinda una oportunidad prometedora para la yerba mate argentina. A pesar de que actualmente representa un porcentaje bajo de las exportaciones, se reconoce su potencial de crecimiento. Las principales empresas yerbateras, como Las Marías, Molinos, Kraus, Distribuidora Blanca Luna, Playadito, CBSé, Hreñuk y Cachay, están atentas a esta oportunidad y buscan expandir su presencia en Estados Unidos.

El INYM ha realizado diversos intentos en el pasado para ingresar al mercado estadounidense, pero sin resultados significativos. Sin embargo, la reputación creciente de la yerba mate como un alimento saludable en Estados Unidos, respaldada por la cobertura en medios prestigiosos como el New York Times y National Geographic, abre nuevas perspectivas. La curiosidad y el interés que genera la cultura del mate, con sus accesorios tradicionales como la bombilla y el termo, también contribuyen a su creciente popularidad.

Con Messi establecido en Miami junto a su familia, es probable que se generen cada vez más historias y explicaciones sobre la tradición del mate para el público estadounidense, aprovechando el consumo constante del jugador argentino.

Más del 50% de las economías regionales enfrentan una situación crítica, según Coninagro

El informe de Coninagro destaca la sequía y los precios de exportación como los principales factores detrás de la crisis en el 57% de las economías regionales analizadas.

Según el relevamiento realizado por Coninagro, más del 50% de las economías regionales se encuentran en una situación crítica. Durante el mes de mayo, se identificaron 11 actividades en rojo, siete en amarillo y solo una sin inconvenientes.

El informe elaborado por el área de economía de la entidad resalta que la sequía continúa afectando los volúmenes de producción, mientras que la demanda interna se mantiene baja. Además, se observa una volatilidad de precios internos y valores bajos en pesos para las exportaciones.

Entre las principales actividades en riesgo se encuentran el algodón, la mandioca, el maní, los ovinos, los bovinos, los cítricos dulces, las peras y manzanas, el sector forestal, los granos, el tabaco, el vino y la leche.

Específicamente, el sector de granos y ganadería muestra signos de crisis. Lucas Magnano, productor de Santa Fe y consejero de Coninagro, comenta que los impactos de la sequía son multifactoriales. El exceso de oferta de animales, tanto en ganado gordo como en invernada, ha llevado a una lateralización de precios o una tendencia a la baja. Además, existe un excedente de vacas, lo que podría implicar un recorte en la cantidad de destetes en el mediano o largo plazo, ya que el servicio de este año no será igual al de años anteriores.

Por otro lado, el sector vitivinícola también se ve afectado por diversas adversidades. Fabián Ruggeri, presidente de la asociación de Cooperativas Vitivinícolas (ACOVI), menciona que esta economía regional está en una etapa de crisis debido a condiciones climáticas desfavorables, como heladas y granizos. La cosecha de este año ha sido la más baja registrada en la historia de la vitivinicultura, lo que ha generado preocupación tanto por el volumen de producción como por el stock disponible.

El sector vitivinícola anticipaba una reducción en el stock debido a la mala cosecha, pero la disminución en el consumo ha revertido la situación. La caída del consumo de vino a nivel nacional, influenciada por la situación macroeconómica y la falta de liquidez en los bolsillos de las personas, sumado a problemas en el plano internacional, como un dólar atrasado y la falta de acuerdos comerciales, han contribuido a la posibilidad de un exceso de stock.

A pesar de este escenario adverso, Ruggeri destaca que el sector vitivinícola está comenzando las tareas de poda, el primer paso en el ciclo agrícola de la vitivinicultura. Los productores del campo argentino se preparan para enfrentar los desafíos con determinación y energía.

Los puertos privados, en alerta: “En Bahía Blanca, Necochea y la Hidrovía no pueden entrar ni salir los barcos”

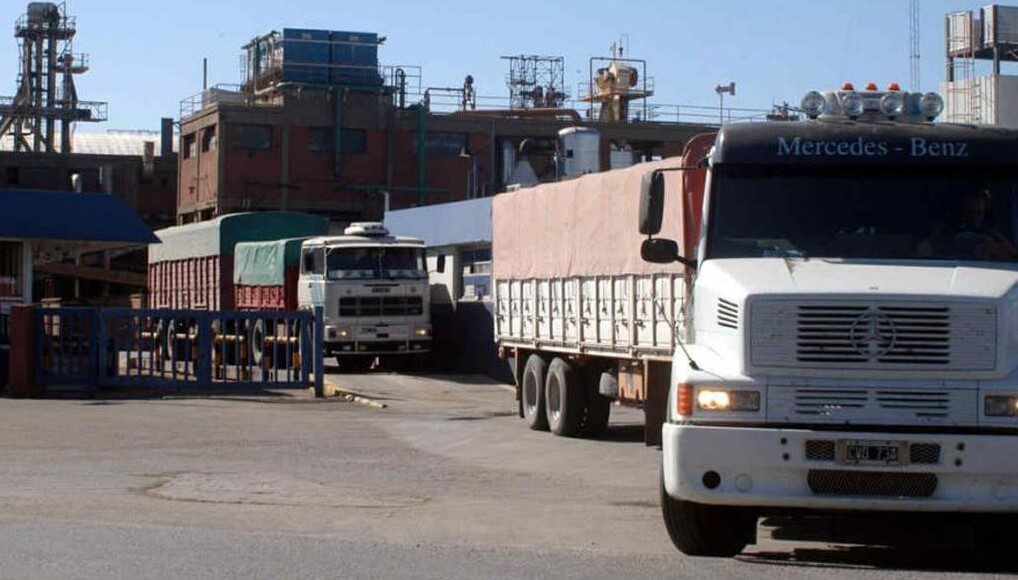

Un conflicto gremial escaló y paralizó las operaciones de un gran número de actividades, entre ellas la de exportaciones de granos. “Hay buques que ya están cargados y no pueden zarpar”, aseguran.

Por estas horas se expande la preocupación entre los empresarios de la exportación agropecuaria: el ingreso y la salida de barcos graneleros a través de los puertos de la Hidrovía, Necochea y Bahía Blanca se encuentran paralizados.

“Están parados desde hace algunos días y se van sumando barcos que no están pudiendo ingresar a la zona portuaria”, informó a Infocampo Luis Zubizarreta, el presidente de la Cámara de Puertos Privados.

Zubizarreta explicó que las medidas se dan con mayor fortaleza en los puertos del “up river”, como se conoce a las terminales portuarias que están aguas arriba del Gran Rosario, sobre el río Paraná.

Una de las terminales de Bunge en Argentina, en Puerto San Martín.

Pero también se dan puntos de conflicto en las operaciones de exportación de granos y otras producciones en las zonas de Bahía Blanca y Necochea, en el sur bonaerense.

EL CONFLICTO

El reclamo de los trabajadores enrolados en la Federación Sindical Marítima y Fluvial (Fesimaf), agrupa a las empresas de remolcadores y por estas horas impide el ingreso y egreso de buques en todos aquellos puertos a lo largo del país que dependen de los remolcadores para desarrollar la actividad.

“Nuevamente las Terminales Portuarias se ven afectadas por conflictos gremiales en los que no tiene relación directa pero que imposibilitan la normal operatoria. El 80% del comercio exterior está interrumpido por la medida que ya lleva dos días de duración”, afirmaron desde la Cámara de Puertos Privados a través de un comunicado.

Según relevaron, esto afecta a todo tipo de buques que transportan diferentes mercaderías como cereales, hidrocarburos, aceite vegetal, fertilizantes, automóviles, contenedores.

Según relevaron, esto afecta a todo tipo de buques que transportan diferentes mercaderías como cereales, hidrocarburos, aceite vegetal, fertilizantes, automóviles, contenedores.

Además alertaron que una de las consecuencias puede ser que los buques omitan los puertos de la zona centro del país y prioricen la descarga en Montevideo, Uruguay, o en Río Grande, en Brasil.

“Lo cual es peor, porque te dejan los contenedores en Brasil y después te los tienen que traer con otros barcos que vengan para acá, hay un doble movimiento. O sino debe ingresar a la Argentina en camión, lo cual es todavía peor como posibilidad”, comparó Zubizarreta.

“Esto implica una enorme pérdida económica para el país imposibilitando cumplir con los contratos internacionales, impidiendo el ingreso de divisas tan necesario”, afirmaron desde la Cámara.

“Esto implica una enorme pérdida económica para el país imposibilitando cumplir con los contratos internacionales, impidiendo el ingreso de divisas tan necesario”, afirmaron desde la Cámara.

Según remarcaron “7 de cada 10 dólares recaudados por el Estado provienen del sector”.

“Esto provoca la interrupción de la actividad de aquellas plantas que necesitan de la materia prima para poder continuar la producción. A esto se le suma la importante bajante que está teniendo el Río Paraná poniendo en riesgo a los buques que ya se encuentran cargados y se ven imposibilitados de zarpar”, afirmaron.

¿QUÉ DICEN DESDE EL GREMIO?

Desde el sindicato expresaron que, “a pesar de haber agotado todas las instancias de negociación, la Cámara Argentina de Remolcadores (CAR) ha mantenido “la mala fe negociadora”.

Y acusó a esa entidad de empresas privadas de pretender “condicionar maliciosamente la negociación”, además de no ofrecer “interlocutores válidos”.

El gremio explicó que el plan de lucha consiste en “no realizar tareas especiales en ningún puerto del país, excepto aquellos que la autoridad marítima requiera”.

Asimismo, informaron que todas las empresas excepto Svitzer SA “cesarán sus actividades en todos los puertos del país”.

Los gremios firmantes de esa resolución y que integran la FESIMAF son:

- Sindicato de Obreros Marítimos Unidos

- Centro de Patrones y Oficiales Fluviales, de Pesca y de Cabotaje Marítimo

- El Sindicato Conductores Navales de La República Argentina

- El Centro de Jefes y Oficiales Maquinistas Navales y la Asociación Profesional de Capitanes y Baqueanos Fluviales de la Marina Mercante.

Finalizó la cosecha de soja en Brasil con récord histórico

Finalizó la cosecha de soja en Brasil y apareció casi un millón de toneladas más en la nación que se está consolidando como la nueva potencial agroindustrial global.

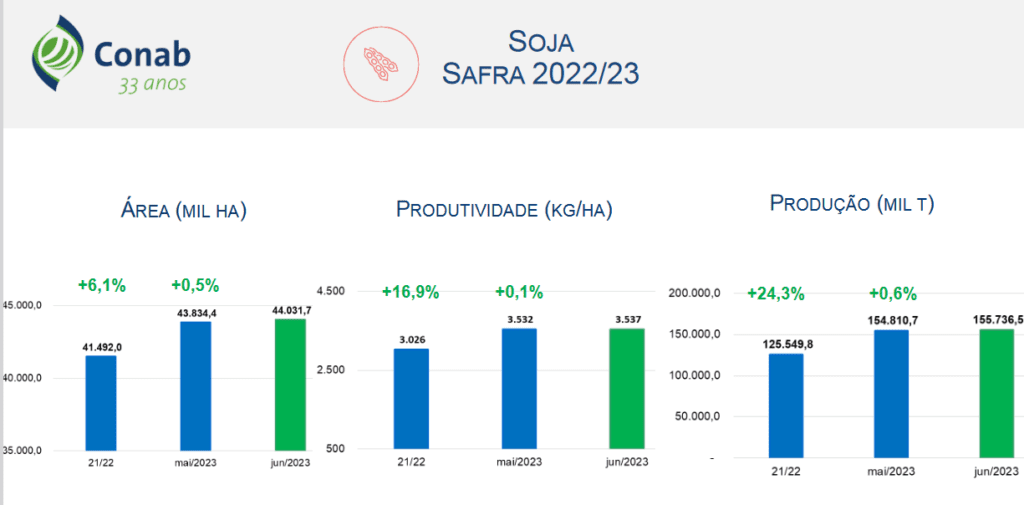

El organismo oficial brasileño Compañía Nacional de Abastecimiento (Conab) indicó que la nueva estimación de cosecha de soja ahora es de 155,7 millones de toneladas versus 154,8 millones previstas un mes atrás.

“La soja se destaca con el mayor crecimiento en el presente ciclo”, señaló Conab. “El resultado recolectado es un 24% superior a la producción de la temporada pasada, es decir, alrededor de 30,2 millones de toneladas más cosechadas”, añadió.

Mato Grosso, el principal estado productor de soja de Brasil, registró un nuevo récord para el cultivo de la oleaginosa con una producción estimada de 45,6 millones de toneladas. Bahía también se destacó con la mayor productividad del país al registrar un rendimiento promedio de 4020 kg/ha.

“En ambos casos, el resultado es un reflejo del buen paquete tecnológico y las condiciones climáticas favorables en este ciclo”, destacó el gerente de Monitoreo de Cultivos de la Conab, Fabiano Vasconcellos.

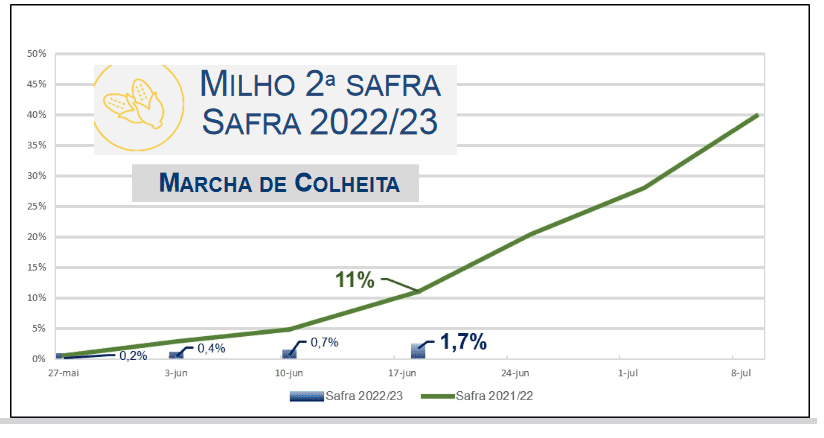

Para el maíz la proyección oficial también indica un nuevo récord histórico con una producción de 125,7 millones de toneladas, una cifra 11% superior al volumen producido en 2021/22, que en volumen representa 12,6 millones de toneladas.

La cosecha de maíz temprano ya está casi finalizada con una producción de 27,1 millones de toneladas, mientras que la de maíz tardío está en su fase inicial con una oferta prevista de 96,3 millones de toneladas.

LICITAN LA COMPRA DE PIEDRA DOLOMITA

Se incendió una cosechadora

En la tarde de este miércoles 14 de Junio una dotación de Bomberos Voluntarios de Tres Arroyos, en la provincia de Buenos Aires, acudió a un llamado el cual daba cuenta de un incendio en una cosechadora

La herramienta agrícola se encontraba cosechando un lote de soja, y los daños materiales fueron de consideración.

Fuente: ondauno.com.ar

LIMPIEZA DEL CANAL DE LA AV. CABRAL

El intendente Salomón acompañado por el director Vial Sergio Daloia observó los trabajos de limpieza y profundización del canal de desagües pluviales de la prolongación de Av. Cabral casi con su intersección con Ledesma, tarea que se lleva a cabo con equipamiento de dicha repartición municipal.

El intendente Salomón acompañado por el director Vial Sergio Daloia observó los trabajos de limpieza y profundización del canal de desagües pluviales de la prolongación de Av. Cabral casi con su intersección con Ledesma, tarea que se lleva a cabo con equipamiento de dicha repartición municipal.

La crisis del complejo soja… ¿Hasta cuándo?

Desde fines de la década del 70, la superficie sembrada de soja en Argentina tuvo un continuo crecimiento. A partir de esos años, cuando se consolida como un gran cultivo con algo más de 2 millones de hectáreas sembradas, el incremento prácticamente ininterrumpido permitió una expansión del área sembrada que llego a un nivel récord, por encima de los 20 millones de hectáreas en el ciclo 2015/16.

Por entonces la soja ocupaba el 55% del total de la superficie dedicada a granos y oleaginosas y nada menos que el 90% dentro de este último grupo. La relación oleaginosa total vs. cereales alcanzaba así el 60/65% por lo cual la sustentabilidad del sistema estaba en peligro.

Ello tuvo su impacto en la producción que en el ciclo 2014/15 alcanzó 61.5 millones de toneladas, algo más del 50% de la oferta granaria, constituyéndose por volumen y valor del complejo, en la principal cadena de exportación argentina.

El cambio de gobierno en 2015 llevó a la eliminación de los derechos de exportación para los cereales, reduciéndose significativamente los de la soja, con un calendario de disminución paulatina hasta su total desaparición. Lamentablemente debido a problemas de orden macroeconómico, fue necesario volver a establecer estos tributos, aunque el “spread” entre ambos granos se redujo.

Recordemos que hasta 2015 el diferencial de “retenciones” entre cereales (23%) y la soja (35%) alcanzaba los 12 puntos, para luego incluso con el regreso de estos impuestos aún hoy vigentes esa diferencia se amplió a 21 puntos (cereales 12% y soja 33%).

Sin duda ello, sumado a la necesidad de rotación de cultivos, luego de un periodo muy intenso de monocultivo en muchas zonas, colaboró en la reducción del área sojera que, desde el ciclo récord, inició un descenso permanente para ubicarse en la actualidad en solo 16.5 millones de hectáreas, cifra similar a la registrada 15 años atrás.

Paralelamente la oferta comenzó a disminuir como efecto de la menor siembra y las malas condiciones climáticas que soportaron los cultivos, en especial en el último ciclo 2022/23 donde las estimaciones finales de producción se ubican en torno a 22 millones de toneladas, es decir la menor producción de los últimos 23 años.

Un volumen tan bajo como el citado, a pesar de que se proyectan altos niveles de importaciones, llegando a más de 10 millones de toneladas, en especial bajo el concepto de “admisión temporaria” mayoritariamente de Paraguay y Brasil para industrializar en Argentina, difícilmente permita disponer de mercadería suficiente para abastecer la actual capacidad de molienda industrial disponible.

Si bien las exportaciones como materia prima se prevén muy bajas, solo de 800/900 mil toneladas (las menores en 35 años), las disponibilidades para el procesamiento local, incluida la mercadería importada, difícilmente alcancen 29/30 millones de toneladas, que sumadas a 3.5 millones de toneladas de girasol darían un total de solo 32.5 millones de toneladas a moler, es decir con una ociosidad implícita del 54% de la capacidad teórica de procesamiento disponible.

Recordemos que la capacidad de molienda instalada local, está considerada como una de las más eficientes del mundo, en cuanto a su escala y tecnología, ubicándose en torno a 70 millones de toneladas, incluidas las facilidades para procesar girasol. A modo de ejemplo Argentina cuenta con plantas que superan las 30.000 toneladas de molienda diaria, es decir el equivalente de un barco con harina de soja cada 48 hs (Panamax de 45.000 toneladas) con destino al exterior.

Estos bajos niveles de procesamiento, tienen su correlato en la producción y exportación de aceite y harina. Se prevé un comercio externo de ambos derivados del orden de 3.7 y 17 millones de toneladas respectivamente, por lo cual es factible que el actual liderazgo de nuestro país en la exportación, principalmente de harina de soja, se vea acechado por la oferta de origen brasileña.

Por su parte, y debido al exceso de temperatura en los momentos de llenado del grano, se observan muchos lotes con granos dañados, ardidos, etc. que sin duda influirá negativamente en el rendimiento y calidad final de los subproductos de la elaboración de materia prima.

Finalmente, los ingresos de divisas por la exportación del complejo se verían también afectados en al menos 10.000 millones de dólares vs. el ciclo anterior. En cuanto a la recaudación fiscal por retenciones esta se reduciría en el 46% aportando 3.400 millones de dólares menos que en 2020/21, en ambos casos sin considerar los efectos negativos sobre dichos ingresos producto de una importación récord.

No obstante, los relativamente sostenidos precios del complejo, atenúan la merma en estos ingresos. En el corriente ciclo se espera un precio promedio, considerando materia prima, aceite, biocombustible y harina, del orden de 560 US$/ton vs. 645 U$S/ton del ciclo pasado.

En el próximo ciclo 2023/24, se espera un cambio en las condiciones climáticas, migrando desde un evento “Niña” que prevaleció estos tres últimos años, hacia una neutralidad y la posibilidad de un “Niño” que permita recomponer las bajas reservas hídricas en muchas de las zonas de mayor densidad de siembra, en especial en el segundo semestre del año.

Ello sumado a un marco de precios, entre estables a levemente menores a cosecha, ubicándose las posiciones para abril del 2024 en el mercado interno en torno a 340 US$/ton (el año pasado las cotizaciones a cosecha marcaban 380 US$/ton), permite inferir una leve mejora en el área de siembra.

Otro aspecto a considerar es el equilibrio entre las cotizaciones futuras entre la soja y el maíz. Si se considera un precio interno a cosecha del forrajero en torno a 180 US$/ton, la relación implícita es de 1.9 a 1.0 a favor de la soja. Si se considera el punto de equilibrio en 1.6 a 1.0, evidentemente el productor debería verse más incentivado en orientarse hacia este oleaginoso.

De volver a rendimientos acordes a los registrados los últimos ciclos que fluctuaron en torno a los 3.000 kg/ha, la producción del próximo ciclo debería recomponerse nuevamente a niveles en torno a los 50 millones de toneladas.

En tal sentido, será de vital importancia el marco económico a la hora de tomar las decisiones de siembra.

La permanente revalorización del dólar, sumado a la espiral inflacionaria que se viene agudizando mes tras mes, y la pesada carga tributaria actual que reduce los magros márgenes de los productores, son factores que continúan generando una fuerte incertidumbre.

Con relación al futuro de la soja, ante un panorama mundial de consumos sostenidos y precios relativamente estables como proyecta el Departamento de Agricultura de los Estados Unidos (USDA) para la próxima década, es factible que vuelva a incrementarse el área local de soja, así como también el del resto de los granos, coincidiendo el organismo americano con las proyecciones que realiza periódicamente la Fundación Producir Conservando.

Las cifras del USDA son concluyentes en materia de consumo mundial, esperándose niveles récord de demanda tanto de materia prima, como de productos elaborados, que deberá ser satisfecha por nuestra oferta, aun en el marco del crecimiento sostenido de la producción de nuestros principales competidores, Brasil y Estados Unidos.

Internamente, de contemplarse una paulatina disminución en los derechos de exportación, generalizada para el resto los granos, en un marco de reglas de juego claras, con mayor estabilidad macroeconómica y sin la intervención del Estado en el comercio interno y externo de la materia prima y los productos elaborados, es factible volver, e incluso superar los récords anteriores en cuanto a la superficie dedicada a esta oleaginosa y su producción.

En este contexto, las hipótesis elaboradas oportunamente por la Fundación Producir Conservando para finales de la presente década con niveles de oferta de soja del orden de los 70 millones de toneladas parecen conservadoras, pudiendo ser aún mayores.

Es necesario volver a la senda del crecimiento, recuperando los espacios que fueron cubriendo nuestros principales competidores, consolidando nuestro liderazgo en cuanto al comercio de derivados, y asegurando un pleno uso de la amplia y eficiente tecnología disponible en la industria procesadora local.

Ello sin dudas se plasmaría en mayores ingresos por exportación de porotos y derivados de su molienda, además del incremento en el valor agregado, en las principales cadenas agroalimenticias argentinas.

Fuente: Lic. Gustavo López – Consultor de la Fundación Producir Conservando

CONSTRUCCIÓN DE LA DELEGACIÓN DE ÁLVAREZ DE TOLEDO

El maíz pisingallo busca explotar en la Argentina

Somos el primer exportador mundial del cereal y su consumo en el país aún se puede expandir. Un estudio de la FAUBA repasó el presente de este cultivo que se concentra en pocas manos y cuya calidad es fundamental. ¿Pochoclo con gusto a roquefort?

(SLT-FAUBA) Desde siempre, el pochoclo nos acompaña en la industria del entretenimiento; sin embargo, su producción en la Argentina le escapa a los reflectores. Un estudio de la Facultad de Agronomía de la UBA (FAUBA) abordó las particularidades del maíz pisingallo, su cultivo, sus destinos y los horizontes de expansión. Entre otros resultados, señaló que menos de 10 empresas concentran las casi 50 mil hectáreas que se producen en la Argentina. Además, el 95% de los granos se exporta y el mercado interno tiene gran potencial de crecimiento.

“El maíz pisingallo se destina principalmente a producir pochoclo. Su cultivo es similar al del maíz tradicional. Comparte paquetes de tecnología, como fertilizantes y herbicidas, pero sin variedades transgénicas. Además, ocupa áreas de producción en el sur de las provincias de Santa Fe, Córdoba y Buenos Aires, y algo en Entre Ríos y Salta”, explicó Alejandro Sánchez Cabezudo a partir de su trabajo para graduarse de Ingeniero Agrónomo en la FAUBA y de su experiencia en empresas productoras y comercializadoras del cereal.

“Hoy en día, la superficie implantada es estable y oscila entre las 40 y 55 mil hectáreas al año, que las manejan 5 o 6 empresas exportadoras. Estas compran la semilla, se la brindan a los productores y controlan los volúmenes de producción y, por lo tanto, el precio”.

Alejandro destacó que el 95% de la producción se exporta a India, Emiratos Árabes Unidos, Colombia, Perú, Marruecos, Ecuador y Egipto, entre otros países. La Argentina ocupa el primer puesto en exportación, y después vienen Estados Unidos y Brasil. “Son los tres países que más producen maíz pisingallo, con la particularidad de que Brasil y Estados consumen más del 90% de su propia producción”.

Entre las principales conclusiones de su trabajo, Sánchez Cabezudo resaltó que existen otros países que consumen grandes volúmenes de maíz pisingallo a los que la Argentina también podría exportar. Por ejemplo, varios estados del continente asiático.

A su vez, indicó que se podría promover mucho más el mercado interno y contó que en países como España, por ejemplo, se investigan saborizantes para el pochoclo. “Desde roquefort hasta cheddar y otros sabores más allá que las opciones convencionales ‘dulce o salado’. Para ambos casos, habría que aumentar la cantidad de hectáreas sembradas”, afirmó Sánchez Cabezudo, quien fue dirigido por Gustavo Mozeris, docente de Sistemas Agroalimentarios en la FAUBA.

Marca personal de calidad

En este sentido, Alejandro señaló que el maíz pisingallo, en comparación con el tradicional, es más susceptible a daños por insectos, y como es una planta más pequeña y tarda un poco más en cerrar el surco, también al enmalezamiento. “Por eso requiere un monitoreo continuo. Además, es clave seguir el cultivo para lograr los estándares de calidad del grano que piden las empresas. Si se daña, es probable que no explote”.

El principal parámetro de calidad a nivel mundial es el volumen de expansión del grano. “Para medirlo, se tira una determinada cantidad de granos en una pochoclera industrial y se registra qué volumen ocupa el pochoclo en función del peso del grano cocido. La humedad del grano es uno de los factores que más afecta su expansión”.

Para cerrar, Cabezudo remarcó que para lograr la mejor calidad es necesario seguir de cerca el cultivo, así como la cosecha, el almacenaje y el post-tratamiento. “Es un producto que necesita de cuidados extremos hasta que llegue al consumidor y que todavía tiene posibilidad de crecer mucho en el país”.

Fuente: sobrelatierra.agro.uba.ar

UNIÓN APEADERO CLASIFICADO EN EL PRIMER LUGAR DE SU ZONA EN EL TORNEO PRE FEDERAL

Cuántas toneladas no se venden y cuál sería un tipo de cambio “tentador” para un “dólar soja 4”

Fueron 8,5 M/t de soja las que se vendieron durante la vigencia de la tercera etapa del Programa de Incremento Exportador (PIE), con un tipo de cambio diferencial de $300/U$S, lo que permitió que se registraran Declaraciones de Ventas Juradas al Exterior (DJVE) por 7 M/t (entre poroto, harina y aceite) y se liquidaran U$S5.100 M.

Aunque se llegó con lo justo al objetivo de divisas mínimo que pretendía el Gobierno, la realidad es que algún impulso a las ventas produjo este programa. Por eso, ya finalizado, corre el rumor de que la Casa Rosada implementaría una cuarta edición del PIE.

Preguntas. Al respecto, la Bolsa de Comercio de Rosario (BCR) planteó una pregunta muy importante para lo que viene: ¿Cuánta soja resta por comercializar en el mercado local? Y el exsubsecretario de Mercados Agropecuarios, Javier Preciado Patiño, analizó cuál sería un tipo de cambio equivalente a lo que fueron los anteriores PIE para “tentar” a los productores a vender

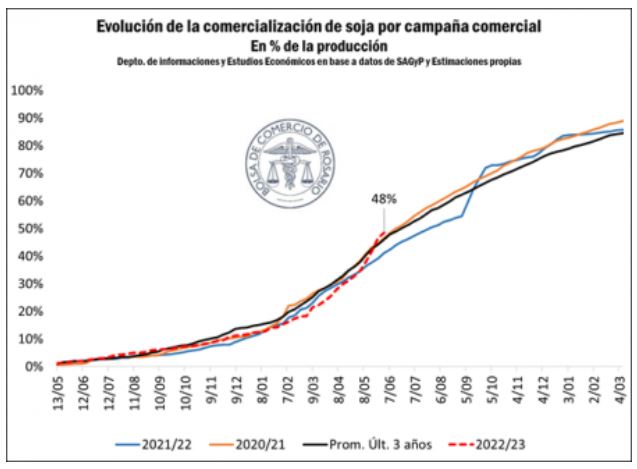

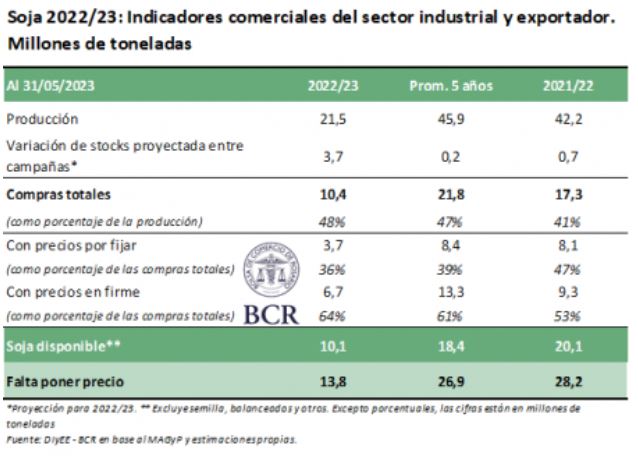

Según la BCR, al 31 de mayo, se habían comercializo 10,4 M/t de soja 2022/23, con 9,1 M aseguradas por la industria y 1,3 M por la exportación. En términos brutos, se vendieron 6,9 M menos que un año atrás, aunque con una menor proporción de negocios con precio “a fijar”.

Igualmente, la proyección de cosecha para la actual campaña es de apenas 21,5 M/t, por lo que la proporción de soja vendida a esta altura del año, respecto del total es mayor. Significa que hasta ahora los productores vendieron casi la mitad de la cosecha: un 48%, 7% más que el año pasado y 2% más que el promedio de las últimas 3 campañas.

Stocks. Así, al analizar cuánta soja podría ingresar al mercado hasta el final de la campaña, la BCR aclara que hay que considerar, además del volumen que se espera producir, la potencial variación de stocks que sumarían a la oferta total2

Con este panorama, la entidad sostiene que “podría quedar un remanente por vender en torno a 10,1 millones de toneladas de soja 2022/23, descontando, además de lo que ya se lleva vendido, el uso para semillas, pérdidas y otros usos por fuera del circuito comercial”.

Nuevamente, el efecto sequía juega: “Esto representa prácticamente la mitad de lo que quedaba de soja por vender al mismo momento de 2022 y se ubica muy por debajo del promedio de los últimos años en términos absolutos”, menciona el reporte.

En tanto, si se suma a lo comercializado lo que resta fijar precio, el total es de 13,6 M/t.

“Con un precio FOB que se ubica alrededor de U$S 519 la tonelada, estamos hablando de un valor de mercado, como poroto, en torno a los US$ 7.000 millones. Por otro lado, si consideramos únicamente el remanente estimado por comercializar de 10,1 millones, la valuación de mercado se estima en U$S 5.242 millones”, finaliza la Bolsa.

Dólares. Con estas cifras, el exsubsecretario de Mercados Agropecuarios, Javier Preciado Patiño, realizó un análisis comparativo de las anteriores etapas del “dólar soja”, desglosando cuál fue el tipo de cambio de incentivo que se utilizó, en comparación con la cotización oficial y la del Contado Con Liquidación (CCL), en cada una de las etapas anteriores.

Cuando se lanzó la primera versión, el dólar oficial estaba en $137 y el CCL en $301; y el tipo de cambio ofrecido para liquidar la soja implicaba una mejora 46% sobre el oficial, mientras que reducía a 34% la brecha con el financiero.

Luego, en diciembre pasado, en la ronda 2, la mejora era del 38% y la reducción de brecha del 30%, respectivamente. Mientras que, en abril pasado, la mejora versus la cotización oficial fue del 41%, y el valor un 27% inferior a la cotización del CCL.

Cotización. Así, Preciado Patiño llegó a la conclusión de que el nuevo dólar soja, para poder traccionar ventas, debería ubicarse como mínimo en torno a $344, para tener una mejora promedio del 42% sobre el dólar oficial y acortar la brecha un 32% respecto al dólar libre.

ORIENTÁ TU FUTURO

Acuerdan un aumento del 30% para trabajadores de semilleros

Lo informó el gremio de los trabajadores rurales, y será en tres tramos no acumulativos entre mayo y julio. Además habrá una revisión en agosto.

Desde la Unión Argentina de Trabajadores Rurales y Estibadores (UATRE) informaron que la Comisión Nacional de Trabajo Agrario (CNTA) acordó un nuevo incremento para las remuneraciones mínimas del personal que desempeña sus actividades en semilleros de todo el país.

Se trata de un incremento del 30% sobre las remuneraciones vigentes será aplicado en tres tramos no acumulativos:

- 20% en mayo

- 5% en junio

- 5% en julio.

Además las partes pautaron en la CNTA la revisión salarial para agosto de 2023.

“Este contexto inflacionario nos obliga a pautar aumentos trimestrales para todas las actividades, volveremos a negociar en agosto donde se evaluarán los salarios y lo que marcan los índices” afirmó el titular de UATRE, José Voytenco.

En el gremio recibieron con beneplácito la resolución 112/2023 de la Comisión Nacional de Trabajo Agrario (CNTA).

Pero aclararon: “Vamos a discutir las veces que sean necesarias para que las compañeras y compañeros no pierdan poder adquisitivo”.

Gripe aviar: productores piden una medida para evitar la «extinción como sector»

CRA apunta a la «insensibilidad» de las autoridades sanitarias del Senasa

Atentos a la ocurrencia del episodio de gripe aviar sucedido en la provincia de Buenos Aires, que afectó productivamente y socialmente a un importante establecimiento de aves de postura, Confederaciones Rurales Argentinas (CRA) expresó su más profunda preocupación por la insensibilidad de las autoridades sanitarias (SENASA) en avanzar con un esquema de vacunación que salvaguarde a la comunidad de los avicultores de la posibilidad de extinción como sector productivo.

«Instamos a las autoridades sanitarias, quienes luego de haber concurrido a la reunión de la OMSA (Organización Mundial de la Salud Animal) celebrada en la ciudad de Paris en el mes de mayo del presente año en la cual se acordaron protocolos sanitarios, asuma la responsabilidad que le cabe como organismo del Estado que deber llevar adelante las políticas sanitarias e implemente un plan de acción tendiente a revertir la delicada situación de la producción de aves de postura y avicultura en general», destaca el comunicado.

Por eso, desde CRA consideran que el SENASA debe continuar realizando una vigilancia constante de la influenza aviar en aves de corral y aves silvestres para detectar la presencia del virus en el país: «Sumado a promover las prácticas de bioseguridad en las granjas avícolas, que incluyen medidas como el control de acceso, desinfección, higiene y el manejo adecuado de residuos y brindar capacitación y asistencia técnica a los productores avícolas para promover el conocimiento y la aplicación de medidas de prevención de la influenza aviar», concluyen.

De agrinco SA vienen 40 toros Angus P C

Y 80 vacas GP

De El cerro de Mackrey 12 toros Angus P C y 40 vaq G P

Sorpresa en las encuestas: por qué el maíz «no se toca» y los nuevos lotes que se suman al trigo

A pesar de todo, se mantendría la misma área que el año pasado; ¿Qué factores están influyendo la decisión?

La Bolsa de Comercio de Rosario (BCR) repasa en el informativo semanal que, para el maíz, hay menos compras anticipadas que el año pasado y pesa más que en cualquier otra campaña afrontar la alta inversión que requiere. También hay problemas en la disponibilidad de semilla. Sin embargo, el maíz “no se toca” en la primera encuesta de intención de siembra de la zona núcleo.

Sorpresa en las encuestas de la Guía Estratégica para el Agro (GEA) de la BCR: cuando parecía que todo tendía a una súper campaña de soja en la región, en la primera encuesta de intención de siembra hay una señal clara de que, a pesar de todos los problemas, el productor va a tratar de repetir el mismo nivel de siembra que el año pasado. Es la primera “foto” de un cultivo que tiene que afrontar aún muchos desafíos.

Dos de los más importantes son: ¿cómo costear el alto nivel de inversión que requiere? Y el otro es volver a contar con suelos completamente cargados de agua para setiembre. Cómo logre financiarse el productor y cómo sean las lluvias de este invierno y sobre todo, que tan pronto se produzcan tormentas importantes a comienzos de la primavera serán factores fundamentales para concretar las intenciones que hoy se manifiestan en la región.

¿Cómo son las intenciones de siembra?

La BCR detalla que, en Marcos Juárez (sudeste de Córdoba), proyectan una suba del 10% en la superficie maicera. En el partido de General Villegas dicen que la superficie de maíz crecerá bastante pero aclaran que de no producirse una buena recarga de los perfiles en septiembre habrá una alta proporción de maíz tardío nuevamente.

En el centro oeste del núcleo, también hablan de aumento: en Cañada de Gómez, estiman una suba de un 20%. En Carlos Pellegrini, proyectan igual superficie que hace un año pero dicen: “hasta el momento hay un 40% menos de compras anticipadas que la campaña anterior, sin embargo la intención es a mantener la misma superficie de maíz total que hace un año”. Esperan que baja en las compras se compense sobre la fecha de siembra, siempre y cuando se consiga el semilla”. En Bigand por el momento no ven entusiasmo de aumentar la superficie pero estiman que se mantendrá.

Donde hablan de una baja del 30% es en extremo sur santafecino, en San Gregorio. También en el noroeste bonaerense, en Rojas. Allí explican que, si bien hoy por hoy los márgenes del maíz son los más competitivos, habrá que monitorear como siguen los precios del cereal. Dicen que los números podrían cambiar para peor si los precios del maíz son impactados negativamente a causa de la buena cosecha brasileira. Y agregan que los productores se están volcando por la soja, ya que es el cultivo que menor desembolso de dinero requiere, sumado a que muchos productores se inclinaron por el trigo, por lo que la proporción de gramíneas en gran parte será cubierta por el cereal de invierno en detrimento del maíz. Por otro lado aclaran que la baja en la intención no depende de los problemas que hay en cuanto a la disponibilidad de semillas.

Maíz 2023/24: ¿qué factores están influyendo la decisión?

Las intenciones de siembra maiceras responden a tres factores fundamentales:

- 1) la proporción trigo/ maíz en sistema productivo

- 2) la inversión inicial que requiere el cultivo

- 3) la disponibilidad de semilla en el mercado

Los técnicos explican que la superficie aumentaría dónde no se haya hecho trigo, la tendencia es a compensar con superficie de maíz para mantener similar proporción de gramíneas que hace un año. Pero donde proyectan una baja, las justificaciones recaen en la alta inversión inicial que requiere el cultivo y la limitada liquidez con que cuentan muchos productores, tras la sequía. También lo justifican por el lado de las proporciones gramíneas/leguminosas (es decir, donde pudo hacerse trigo reducirán el área maicera) y otros a través de la faltante de semillas que hay en el mercado a causa de la sequía y el impacto que ha tenido ésta sobre la producción del simiente.

Se sumaron nuevos lotes a la intención triguera 2023/24

Las lluvias de fines de mayo entusiasmaron a la franja este de la región núcleo que, a medida que avanzó con la siembra, sumó nuevos lotes a la intención de siembra triguera. La superficie sembrada para esta campaña se estima en 1,1 M ha y se achica el recorte respecto a la campaña anterior.

La disminución interanual es de un 15%. De todas maneras, la siembra sigue comprometida en el oeste de la región. Allí se mantiene la mayor caída de área respecto a la campaña anterior. En Piedritas, noroeste de Buenos Aires, comentan que es muy poco lo que se ha sembrado y lo que hay de intenciones de sembrar; “vamos a terminar con un 30 a un 40% del año pasado”, dicen. “Productores que el año pasado habían hecho mucha superficie de trigo este año casi que no tienen superficie destinada al cultivo”, agregan.

En una semana se sembró medio millón de ha de trigo

La semana sin lluvias permitió el avance de las sembradoras y ya se lleva sembrado el 65% del trigo intencionado de la región. Incluso, con este guarismo ya se igualó al progreso de siembra del año pasado para esta misma fecha. En ese entonces, la falta de agua limitaba las tareas de siembra en el centro sur de Santa Fe y este de Córdoba.

En este 2023, el centro sur de Santa Fe está completando la siembra triguera y el sudeste cordobés lleva sembrado el 80% del trigo. El extremo sur santafesino sembró el 60% del cereal. El noreste bonaerense sembró la mitad del trigo intencionado y el noroeste provincial es la zona más atrasada con el 30% cultivado.

Sin embargo ya hay áreas en donde comienza a faltar el agua en la cama de siembra y podría verse comprometida la continuidad de la misma, como es el caso de Rojas, donde explican que tienen agua para terminar la siembra de los ciclos intermedios-largos pero a partir del 20 de junio debería producirse otra lluvia para seguir con los intermedios-cortos

Aun con “el Niño” establecido

La primera quincena de junio culmina con ausencia casi total de precipitaciones sobre la zona núcleo. Sin embargo, según el último informe de la NOAA ya está formalmente establecido el inicio de un evento Niño. La temperatura del Pacífico actualmente se encuentra casi 1ºC por encima de la temperatura normal, lo que indica claramente la presencia de un Niño que, según las proyecciones, se irá intensificando con el transcurso de los meses. Pero entonces ¿porque no aparecen las lluvias?

Elorriaga responde: “lo primero a destacar es que la circulación atmosférica todavía no se está acoplando con el aumento de la temperatura superficial del mar y por lo tanto no responde a las condiciones Niño de manera suficiente para aumentar el aporte de humedad desde el oeste hacia la cuenca del Plata.

Por otro lado, el Atlántico presenta una importante anomalía positiva de su temperatura superficial pero el anticiclón semipermanente (o de Santa Elena) se encuentra posicionado muy al este, provocando una diferencia de presión que aleja de las costas argentinas cualquier aporte de aire más cálido y húmedo. El resultado es una mayor facilidad para la circulación de aire muy frío y seco desde la Patagonia hacia el norte del país. Esto disminuye fuertemente las temperaturas y además se contrapone al ingreso de humedad, que pudiera capitalizarse en lluvia, desde el sur de Brasil hacia el centro del país”.

Considerando la totalidad de las variables mencionadas, lo más probable es que la región pampeana deba atravesar el invierno con una provisión de agua ajustada a los valores normales históricos.

Maíz tardío 22/23: se encienden los motores de las cosechadoras

En 15 días se generalizará la cosecha del cereal. Las últimas heladas le dieron el empujón que le faltaba al secado, y solo restan un par de semanas para que se largue de lleno la recolección. Los únicos que comenzaron son el noroeste bonaerense, y en el sudeste cordobés. Desde el partido de General Villegas dicen que han cosechado una primera tanda con rendimientos medianamente aceptables, pero que esta semana comenzaron con una segunda tanda (que representa el grueso de la cosecha) y hay de todo: rindes de 30 qq/ha a 60 qq/ha. En Marcos Juárez, avanzaron un 15% con rindes promedios de 45 qq/ha. En ambos sectores coinciden que los rendimientos que están saliendo son menores a los que estimaban.

Empresarios aseguran que el 80% del comercio exterior está paralizado por un conflicto gremial

La medida de fuerza impide el movimiento de buques en todos los puertos del país. Está motorizada por la Federación Sindical Marítima y Fluvial (Fesimaf).

La Cámara de Puertos Privados Comerciales expresó su «gran preocupación» por la medida de fuerza que lleva adelante el sindicato del sector y advirtió que el 80% del comercio exterior está interrumpido por el conflicto. La protesta impide el ingreso y egreso de buques en las terminales que dependen de remolcadores para desarrollar su actividad.

«Nuevamente las terminales portuarias se ven afectadas por conflictos gremiales en los que no tienen relación directa pero que imposibilitan la normal operatoria. El 80% del comercio exterior está interrumpido por la medida, que ya lleva dos días de duración», sostuvo la entidad empresaria.

La medida de fuerza está motorizada por la Federación Sindical Marítima y Fluvial (Fesimaf) y, según la Cámara sectorial, afecta a todo tipo de buques, que transportan cereales, hidrocarburos, aceite vegetal, fertilizantes, automóviles y contenedores.

En este último caso, los buques omiten los puertos argentinos, cancelando la carga de exportación y descargando la carga de importación en Montevideo o Río Grande, Brasil.

La entidad advirtió que el conflicto sindical «implica una enorme pérdida económica para el país, impidiendo el ingreso de divisas y provocando la interrupción de la actividad de aquellas plantas que necesitan de la materia prima para poder continuar su producción».

«A esto se le suma la importante bajante que está teniendo el Río Paraná, poniendo en riesgo a los buques que ya se encuentran cargados y se ven imposibilitados de zarpar», añadió.

Frente a este panorama, la Cámara instó a Fesimaf y al Gobierno nacional a «encontrar una inminente solución al conflicto, que está ocasionando pérdidas millonarias para el difícil momento que atraviesa el país».

La Federación gremial está integrada por el Centro de Capitanes de Ultramar y oficiales de la Marina Mercante, el Sindicato de Obreros Marítimos Unidos (SOMU), el Centro de Patrones y Oficiales Fluviales de Pesca y Cabotaje Marítimo, la Asociación Profesional de Capitanes y Baqueanos Fluviales, el Centro de Jefes y Oficiales Navales de Radiocomunicaciones, el Centro de Jefes y Oficiales Maquinistas Navales, el Sindicato de Electricistas Navales y el Centro de Comisarios Navales.

Por Gerardo Choren